港交所上市新规出台之后,一批尚未盈利的生物科技类公司集体赴港IPO。

与此前几家相比,新近提交上市聆讯资料的基石药业成立时间更短,成立不到3年。更重要的区别在于,公司临床研究项目主要通过CRO(医药研发合同外包服务机构)进行,药物的生产则外包给合约生产机构(CMO)。聆讯资料显示,目前并无生产设施、无采购原材料、尚未有产品获得商业销售批准。

无生产设施、无采购原材料、无产品在售、研发亦是外包,也能成功上市?

对照港交所的上市新规和基石药业的聆讯资料,似乎一切皆有可能。

根据港交所于今年4月公布的新修订《上市规则》,在符合以下主要条件的基础上,尚未盈利的生物科技公司可申请上市:

1)在当前领域已经营超过2年;

2)拥有至少一支核心产品、且已经通过概念阶段;

3)招股前6个月已有至少一名资深投资者提供一定数额的投资;

4)营运资本至少可以覆盖未来12个月公司成本的125%;

5)市值大于15亿港元。

如果基石药业最终能够成功在港交所上市,或许会成为一个“经典案例”。更多的风险投资机构和生物科技类创业公司,或许可以参照类似的思路,贴着港交所的新规“量身定制”出一批上市公司。

基石药业是否会被放行,是个风向标。

这样一家公司是如何达到申请上市条件的?对标上面的上市要求,一条条来看。

4月刚完成2.62亿美元B轮融资

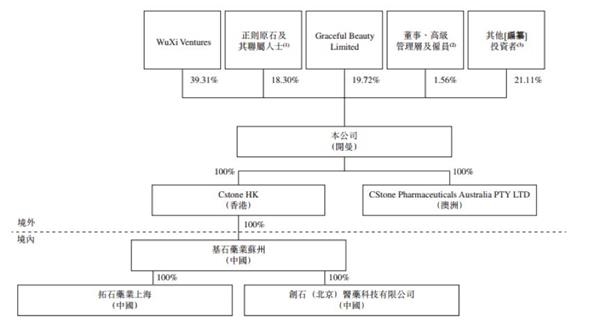

根据聆讯资料,基石药业成立于2015年12月,控股股东为WuXi Ventures(毓承资本),是唯一原始股东。虽然至今成立不到36个月,但仍可以满足“2年”的底线要求。

公开资料显示,WuXi Ventures是一家主要投资于生命科学及医疗保健的风险投资公司,由其唯一普通合伙人WuXi Healthcare Management,LLC管理。

2016年3月,基石药业开始A-1系列至A-3融资过程,合共筹资约1.5亿美元,引入Graceful Beauty Limited及正则原石等投资者。

在港交所上市新规公布前夕,也就是2018年4月,公司开始B轮融资,合共筹集约2.62亿美元。其中,新加坡国有全资的GIC通过Tetrad Ventures参与、云锋基金通过YF IV Checkpoint参与、高瓴资本通过Hillhouse Fund IV参与、红杉资本通过SCC Growth IV参与。

完成一系列融资之后,公司股权结构如下:

事实上,经过B轮融资已经奠定了公司整体的估值水平,仅B轮筹资金额就已经超过上市新规中对于市值最低15亿港币的要求。

另外,由于公司在今年上半年刚刚完成B轮融资,手头上的营运资本也相对充足。根据聆讯资料,截止2018年9月30日,公司流动资产17.35亿元,主要为银行结余及现金,流动负债约6.04亿元,净流动资产约11.32亿。

研发及生产均外包核心产品仍处于临床试验期

基石药业是一间处于临床阶段的生物技术公司,主要业务为开发及商业化创新肿瘤免疫治疗及分子靶向药物,以满足癌症治疗的医疗需求。

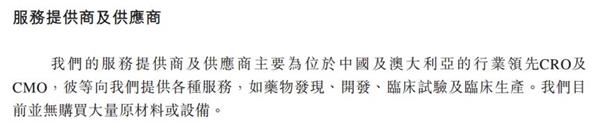

根据聆讯资料,公司主要通过研发外包机构(CRO)进行临床试验及临床前研究,候选药物的生产则外包给合约生产机构(CMO),目前并无生产设施、无采购原材料。

公司研发主要外包给药明生物(2269.HK)及药明康德(603259.SH)。根据公开资料,药明生物及药明康德法定代表人均为李革,而药明康德间接持有基石药业控股股东WuXi Ventures约17.3%的有限合伙人权益。

以下为根据聆讯资料整理的公司通过药明生物及药明康德合约开发的药物:

其中,与药明生物合约研发的CS1001(PD-L1抗体)界定为上市规则第18A章(即上市新规)界定的 “核心产品”。聆讯资料显示,2018年10月,公司于中国启动CS1001三期临床试验。

根据公司与药明康德附属公司药明康德上海签订的研发CRO合约,药明康德上海负责进行临床前的研发活动,公司向药明康德上海支付研发服务费,在达到相关合约中的若干研发里程碑后,药明康德上海将转让研发过程中产生的知识产权。不过,公司仍需就相关知识权有关的产品国内外销售收益支付一定的专利权费给药明康德上海直至知识产权期满。

因此,公司成立以来的主要支出之一就是付给第三方研发机构的合约成本。

持续亏损:研发支出占大头

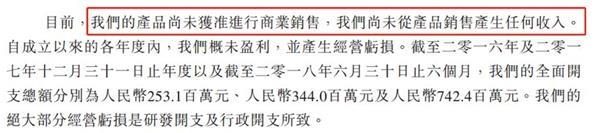

高额的外包研发成本,加上尚未有产品获得商业销售批准,且尚未从产品销售产生任何收入,基石药业仍处于持续亏损的状态。

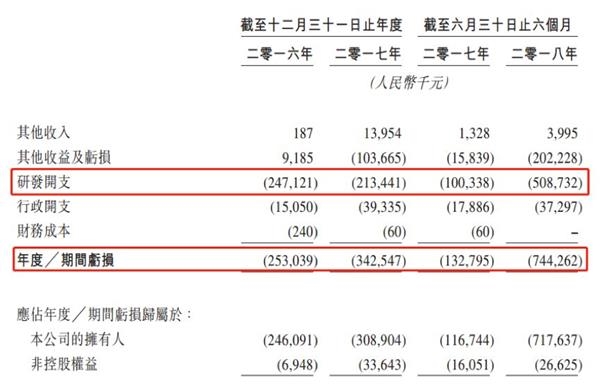

财报显示,2016年及2017年,公司年度亏损分别约2.53亿元及3.43亿元;2018年上半年,亏损约7.44亿元。剔除计入其他收益及亏损的金融资产或负债的公允价值变动损益,公司今年上半年亏损额仍然超过5亿元。

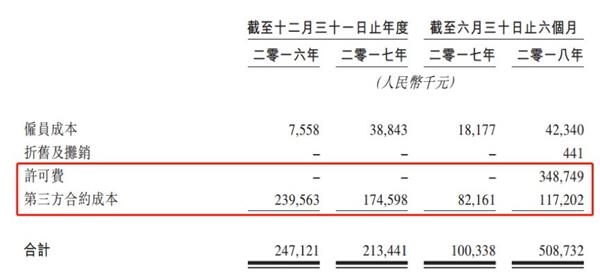

公司绝大部分经营亏损是研发开支所致。2016年及2017年,公司研发开支分别为2.47亿元及2.13亿元,主要为支付给CRO的合约成本。

2018年上半年,公司研发开支5.08亿元,是去年同期的5倍,除了支付给第三方合约成本1.17亿元,还增加了约3.49亿元的许可费。

根据聆讯资料,2018年6月,公司分别与Agios及Blueprint订立独家许可及合作协议,在大中华地区开发及商业化四种分子靶向化合物,并向其支付许可费。其中,与Agios合作的ivosidenib(CS3010、AG-120)处于剂量扩增Ib/Ⅱ临床试验期,而与Blueprint合作的三种化合物在中国的发展进程还处于临床研究(IND)申请阶段。以下为公司候选药物情况:

梳理了基石药业的基本情况,经营期限、招股前投资、营运资本和市值这五项似乎都可以满足要求。

有争议的地方或许在于研发外包所获候选产品是否能满足“拥有至少一支核心产品、且已经通过概念阶段”。

港交所对上市规则的修订中,并没有明文规定核心产品研发是否可以外包。如果基石药业能够被放行,则意味着研发外包的模式获得了港交所的认可。

果真如此,那这是一个相当重要的信号,这或许意味着打开了一条参照新规“量身定制”的通道。

对比新政的五项标准,如果有大资本加持,招股前投资、营运资本和市值都不难满足,经营期限,数日子即可,真正门槛比较高的实际上是“核心产品”。而一旦外包模式获得认可,这意味着定制包装的难度大大降低。

港股生物科技新规,是否会在诞生大牛股之前,就已经被“套路”?

(文章来源:面包财经)

|